Viele unserer Interessenten haben sich bereits vor unserer Beratung intensiv im Internet über das Thema Risikolebensversicherung informiert. Dabei stoßen sie oft auf Artikel der Stiftung Warentest/Finanztest und schenken deren Testergebnissen große Beachtung. Wir bei Shock Naue teilen nicht immer die Ansichten von Stiftung Warentest/Finanztest und haben in der Vergangenheit deren Vorgehensweisen beim Abschluss einer Risikolebensversicherung kritisiert. Die ausgesprochenen Empfehlungen stimmen nicht immer mit unseren Erfahrungen aus der täglichen Beratungspraxis überein. In diesem Beitrag beleuchten wir den Testbericht „Angehörige gut und günstig absichern“ der Stiftung Warentest/Finanztest aus Januar 2023. Wir zeigen dir auf, warum du dich nicht blind auf Empfehlungen der Stiftung Finanztest verlassen solltest und welche potenziellen Folgen dies für deinen Versicherungsschutz haben könnte. Unser Ziel ist es, dir tiefere Einblicke und wertvolle Informationen zur besten Risikolebensversicherung Stiftung Warentest und darüber hinaus zu geben, damit du eine fundierte Entscheidung treffen kannst.

1. Der Preis ist entscheidend – oder doch nicht?

Bereits in früheren Analysen zu Vergleichen von Risikolebensversicherungen, beispielsweise im Kontext von Finanztest, sind wir auf kritische Aussagen der Redaktion eingegangen. Das Thema des damaligen Artikels war ebenfalls die Risikolebensversicherung. Aussagen wie „Wer eine Police sucht, kann also in erster Linie beruhigt auf den Preis schauen” (Seite 77), die in der Ausgabe des großen Testberichts aus dem Jahr 2020 geäußert wurden, finden sich auch in der aktuellen Ausgabe vom Januar 2023 und sind weiterhin mit Vorsicht zu genießen:

„Orientieren Sie sich an den günstigsten Tarifen in unserer Tabelle.“ (S. 84, Finanztest 2/2023)

Abgesehen davon, dass man bei einer solchen Aussage im Grunde genommen gar keinen detaillierten Testbericht benötigt, sondern lediglich einen Vergleichsrechner, bleiben hier viele essenzielle Leistungsbausteine der Versicherung unberücksichtigt, die für eine Vielzahl von Personen von großer Bedeutung sein könnten. Diese oft als „teure Extras“ bezeichneten Leistungen sind jedoch häufig entscheidend für einen umfassenden und wirklich sinnvollen Schutz.

Ferner heißt es im Bericht: „Relevante Leistungsunterschiede haben wir dagegen nicht festgestellt. Jeder Tarif im Test bietet ausreichend Schutz – auch ohne teure Extras.“

Diese Aussage halten wir für äußerst gewagt, wie wir im Folgenden noch genauer ergründen werden. Mit diesen „teuren Extras“ meint die Stiftung Warentest/Finanztest Zusatzleistungen, welche Versicherungen oftmals in sogenannten Premium-Tarifen oder erweiterten Paketen anbieten. Im Folgenden wollen wir beispielhaft auf zwei dieser scheinbar „überflüssigen“ Extrabausteine eingehen und aufzeigen, weshalb diese in manchen Fällen doch nicht so „unnötig“ sind, wie suggeriert wird, und warum sie bei der Suche nach der besten Risikolebensversicherung Stiftung Warentest eine Rolle spielen sollten.

2. Warum “teure Extras” oft unerlässlich sind

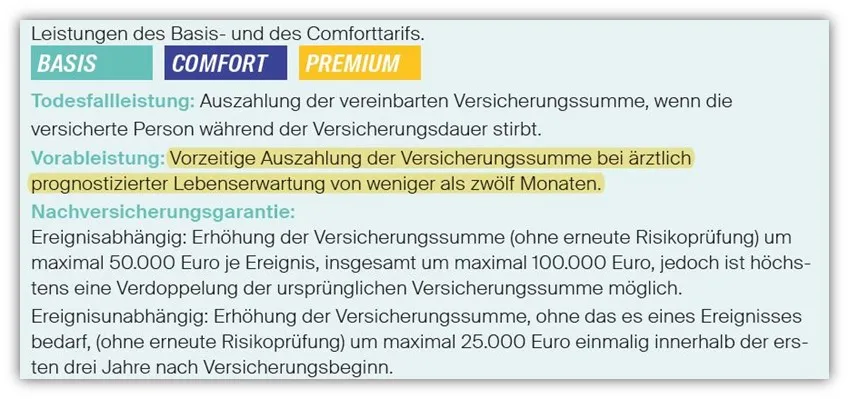

Die meisten Versicherer bieten neben dem Basis-Tarif auch einen Comfort- oder Premium-Tarif mit erweiterten Leistungspaketen an. Die Stiftung Warentest/Finanztest kommt zu dem Schluss, dass solche Tarife unnötig sind.

„Als Extraleistung locken die Premiumtarife unter anderem mit einer vorgezogenen Todesfallleistung […] Alle Basistarife im Test bieten ausreichend Schutz.“ (S. 85, Finanztest 2/2023)

Vorgezogene Todesfallleistung: Ein entscheidender Vorteil

Unter der vorgezogenen Todesfallleistung versteht man, dass die Versicherungssumme bereits zu Lebzeiten des Versicherten ausgezahlt wird, wenn ein Arzt aufgrund einer schweren Krankheit nur noch eine geringe Lebenserwartung diagnostiziert – oftmals muss diese nur noch 12 Monate betragen. Diese „Extraleistung der Premiumtarife“ ist im Tarif der LV1871 interessanterweise bereits im Basistarif enthalten und kostet nichts extra. Die LV1871 ist aber unter den Favoriten des Tests nicht zu finden, denn es wird ja ausschließlich auf den Preis geschaut. Dies, obwohl sie über sehr gute Versicherungsbedingungen, klare und „saubere“ Gesundheitsfragen und ein umfassendes Leistungspaket verfügt.

Vorteile der vorgezogenen Todesfallleistung im Basistarif der LV1871 Risikolebensversicherung

Vorteile der vorgezogenen Todesfallleistung im Basistarif der LV1871 Risikolebensversicherung

Beim von Finanztest favorisierten Anbieter ERGO findet sich dieser wichtige Leistungsbaustein lediglich im Premium-Tarif, welcher ausdrücklich nicht empfohlen wird.

Screenshot der ERGO Risikolebensversicherung Tarife, welche die vorgezogene Todesfallleistung im Premium-Paket hervorheben

Screenshot der ERGO Risikolebensversicherung Tarife, welche die vorgezogene Todesfallleistung im Premium-Paket hervorheben

Hier zeigt sich deutlich, dass das Leistungspaket des Basis-Tarifs der LV1871 bereits hochwertige Leistungsbausteine enthält. Aufgrund eines möglicherweise etwas höheren Beitrags fällt es jedoch durch das Raster einer rein preisorientierten Betrachtung. Dies ist ein klares Beispiel dafür, dass die pauschale Aussage, die vorgezogene Todesfallleistung sei nicht notwendig, unserer Meinung nach zu kurz greift.

Stellt man sich die Situation vor, dass die versicherte Person eine derartige Diagnose (nur noch weniger als 12 Monate zu erwartende Lebenszeit) erhält. Ein Großteil der Menschen würde vermutlich alles dafür geben, die verbleibende Lebenszeit zu verlängern oder so angenehm wie möglich zu gestalten. Das können beispielsweise alternative Behandlungsmethoden, neue Therapieansätze oder Aufenthalte in Spezialkliniken sein, für die man in der Regel finanziell selbst aufkommen muss. Auch eine Behandlung im Ausland wäre denkbar, wenn eine geeignete Behandlungsmethode nicht in Deutschland praktiziert wird. Solche Optionen stehen einem meistens nur zur Verfügung, wenn das notwendige Geld vorhanden ist. In diesem Kontext wirkt die folgende Aussage der Finanztest schon ein wenig grotesk:

„Wird die Versicherungssumme in den letzten Lebensmonaten ausgegeben, verfehlt sie ihren Zweck.“

Sicher, die Absicherung der Hinterbliebenen sollte in erster Linie betrachtet werden. Wir sehen die vorgezogene Todesfallleistung jedoch eher positiv und, wie oben beschrieben, für den ein oder anderen vielleicht sogar als lebensnotwendig. Sie bietet Flexibilität in einer extrem schwierigen Lebensphase.

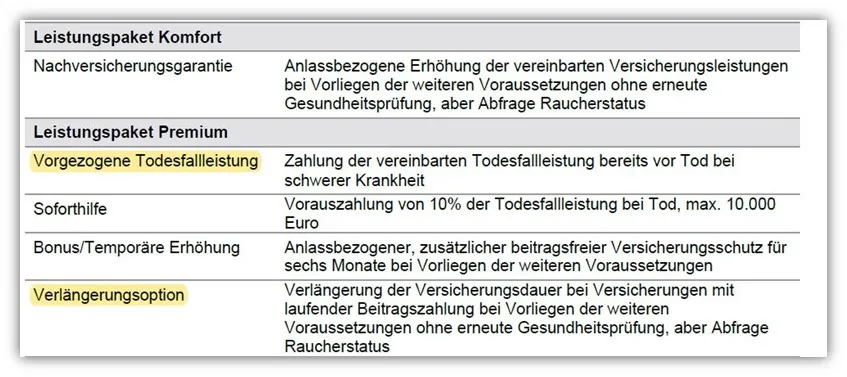

Die Verlängerungsoption: Eine oft unterschätzte Leistung

Das Thema Verlängerungsoption wird im Bericht im Grunde gar nicht thematisiert, ist jedoch Bestandteil des Tests. Auch dies halten wir für merkwürdig. Von den 40 getesteten Tarifen besitzt nur eine einzige Versicherung, die Allianz Versicherung, diese Option. Alle anderen (Basis-)Tarife haben diesen Baustein nicht integriert. Das liegt daran, dass die Tarife aus der Tabelle „[…] nur das jeweils günstigste Angebot jedes Versicherers“ anzeigen.

Die Verlängerungsoption gewährt unter bestimmten Voraussetzungen eine Laufzeitverlängerung des Vertrags ohne erneute Gesundheitsprüfung. Dies ist ein enormer Vorteil, der oft übersehen wird. Idealerweise sollte man den finanztest risikolebensversicherung Schutz durchaus länger vereinbaren und nicht zu knapp kalkulieren. Sollte man den Schutz nicht mehr benötigen, dann kann man die Versicherung einfach kündigen. Doch nicht immer hat man bei Vertragsabschluss die entsprechende Weitsicht oder es kommen neue Risiken hinzu, die man für eine längere Zeit absichern möchte.

Eine Kundenanfrage, die wir Anfang des Jahres erhalten haben, verdeutlicht ein solches Beispiel: Ein Familienvater hat vor 9 Jahren eine Immobilienfinanzierung und eine Risikolebensversicherung mit einer Laufzeit von 15 Jahren vereinbart. Die Versicherung läuft also in 6 Jahren aus. Vor ein paar Jahren hat die Familie Nachwuchs bekommen, und die Restschuld der Immobilienfinanzierung beträgt aktuell noch mehrere 100.000 €. Da sich die Lebenssituation verändert hat, soll der Versicherungsschutz auf weitere 20 Jahre ausgeweitet werden. Der Vertrag wurde von unserem Interessenten seinerzeit selbst auf einer Internetplattform abgeschlossen.

Nun könnte man annehmen, dass eine neue Risikolebensversicherung mit einer entsprechenden Laufzeit die Lösung darstellt. Aufgrund einer Hautkrebserkrankung wird der Abschluss einer neuen Risikolebensversicherung allerdings sehr schwierig. Hier wäre es sicherlich hilfreich gewesen, wenn der bestehende Vertrag ohne erneute Gesundheitsprüfung verlängert werden könnte. Der bestehende Basis-Tarif des Kunden sieht eine solche Option leider nicht vor. Gemeinsam mit dem Interessenten gehen wir dennoch den Weg und versuchen, eine neue Risikolebensversicherung abzuschließen. Einfach wird dies jedoch nicht.

Um dir einen Einblick zu geben, wie eine solche Verlängerungsoption geregelt ist, haben wir einen Ausschnitt aus dem Bedingungswerk der LV1871 bereitgestellt:

Auszug aus den Versicherungsbedingungen der LV1871 zur Risikolebensversicherung Verlängerungsoption ohne erneute Gesundheitsprüfung

Auszug aus den Versicherungsbedingungen der LV1871 zur Risikolebensversicherung Verlängerungsoption ohne erneute Gesundheitsprüfung

Hinweis: Diese Option ist nicht im PREMIUM-, sondern bereits im COMFORT-Tarif der LV1871 enthalten. Es muss also gar nicht immer der „teure“ Premium-Tarif sein; es reicht bei einer guten Versicherung bereits ein Basis- oder Comfort-Tarif. Man sollte nur nicht auf jeden Euro schauen, wenn einem neben günstigen Beiträgen auch die Leistung und somit die Sicherheit wichtig ist. Die Suche nach der besten Risikolebensversicherung Stiftung Warentest sollte daher über den reinen Preis hinausgehen und auch solche Optionen berücksichtigen.

3. Die Qualität der Gesundheitsfragen: Ein oft unterschätzter Faktor

Die wahrheitsgemäße Beantwortung der Gesundheitsfragen und die möglichen Konsequenzen bei fehlerhaften Angaben werden im Finanztest-Beitrag nur sehr wenig bis gar nicht thematisiert. Der Abschluss einer Risikolebensversicherung scheint demnach sehr simpel zu sein. Unter der Rubrik „Gesundheit“ findet sich dann doch noch ein Hinweis:

„Versicherer fragen detailliert nach Vorerkrankungen und Übergewicht.“

Es wäre wünschenswert, wenn die Versicherungen auch ausschließlich nach Vorerkrankungen fragen würden. Die Gesundheitsfragen und deren Qualität der unterschiedlichen Versicherungen ist jedoch ein nicht zu vernachlässigendes Thema. Im Folgenden kannst du erkennen, dass nicht nur nach Vorerkrankungen gefragt wird, sondern auch nach „Beschwerden“, aufgrund dessen du nicht einmal bei einem Arzt gewesen sein musst.

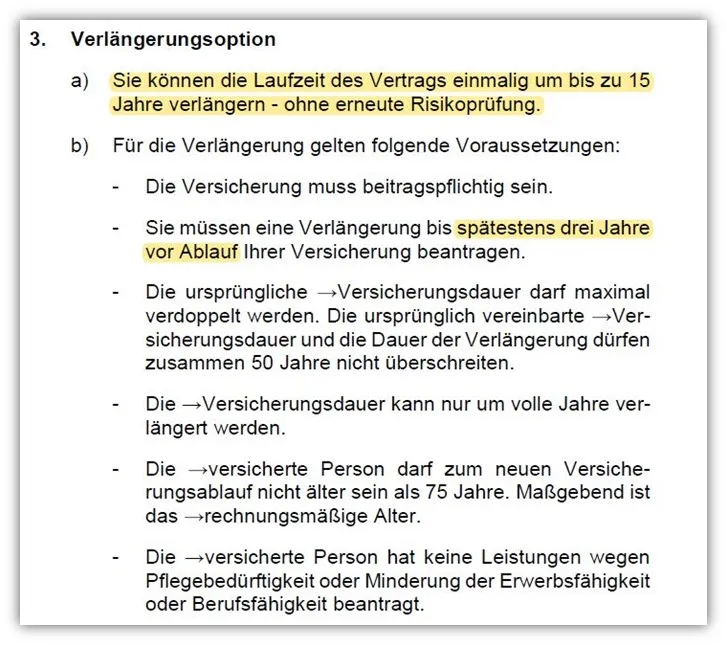

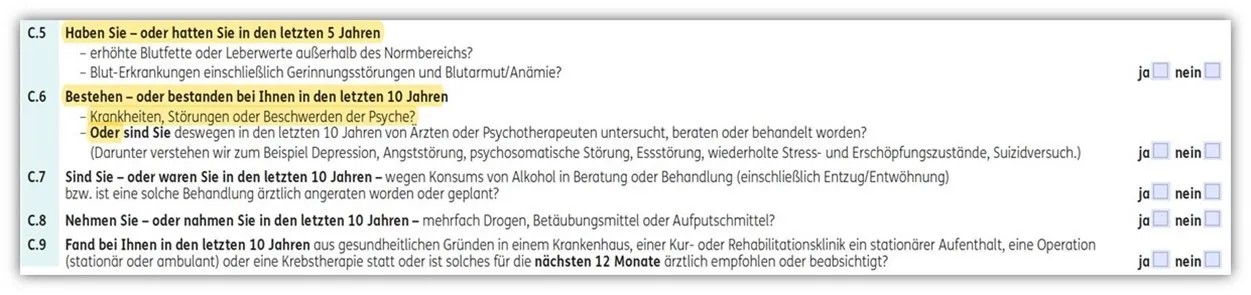

Hier mal zwei Beispiele, damit du dir ein Bild von den Fragestellungen machen kannst. Als ersten Anbieter nehmen wir die Risikolebensversicherung der ERGO. Diese ist im besagten Test unter den günstigen Anbietern vertreten.

Gesundheitsfragen der ERGO Risikolebensversicherung, Frage C.2 zu Beschwerden und Befindlichkeitsstörungen

Gesundheitsfragen der ERGO Risikolebensversicherung, Frage C.2 zu Beschwerden und Befindlichkeitsstörungen

Die Frage C.2 bietet unserer Meinung nach viele Fallstricke:

„Bestehen oder bestanden in den letzten 6 Monaten bei Ihnen vor Antragstellung Beschwerden oder Befindlichkeitsstörungen wegen derer Sie nicht in Behandlung waren? (z. B. Erschöpfungszustand, Schlafstörung, Überlastungssyndrom, Nachtschweiß, Haut- oder Atemwegsirritationen, Schluck- oder Gleichgewichtsstörung)“

Hier musst du also „Beschwerden“ und „Befindlichkeitsstörungen“ angeben, die du in den vergangenen 6 Monaten hattest, wegen derer du nicht in Behandlung gewesen bist. Als Beispiel wird hier unter anderem Nachtschweiß genannt. Vielleicht hast du dir in diesem Moment auch die Frage gestellt, was denn Befindlichkeitsstörungen sind. Hier fängt das Rätselraten bereits an.

Bleiben wir aber beim Beispiel Nachtschweiß. Nicht selten liegt die Ursache für Nachtschweiß in Stresssituationen oder psychischem Unwohlsein begründet. Da du alle Angaben zu deinem Gesundheitszustand vorbildlich und wahrheitsgemäß angeben willst, schilderst du, dass du in den vergangenen 6 Monaten unregelmäßig Nachtschweiß hattest und teilweise Schlafstörungen. Diese resultieren, wie du vermutest, aus dem Stress auf der Arbeit oder sportlicher Überbelastung.

Diese Angaben können weitreichende Folgen für deinen Versicherungsschutz haben, denn welche Schlussfolgerungen die Risikoprüfung aus dieser Information zieht und wie eine entsprechende Rückmeldung aussehen könnte, das können wir nur mutmaßen. Bei derartigen Gesundheitsfragen wirst du auf jeden Fall zu einer Art „Eigendiagnose“ gezwungen, denn du musst aufgrund der „Beschwerden“ oder „Befindlichkeitsstörungen“ nicht einmal bei einem Arzt gewesen sein. Eine sogenannte anonyme Risikovoranfrage, auf die wir im weiteren Teil des Beitrags noch näher eingehen, würde dich vor „Schlimmerem“ bewahren.

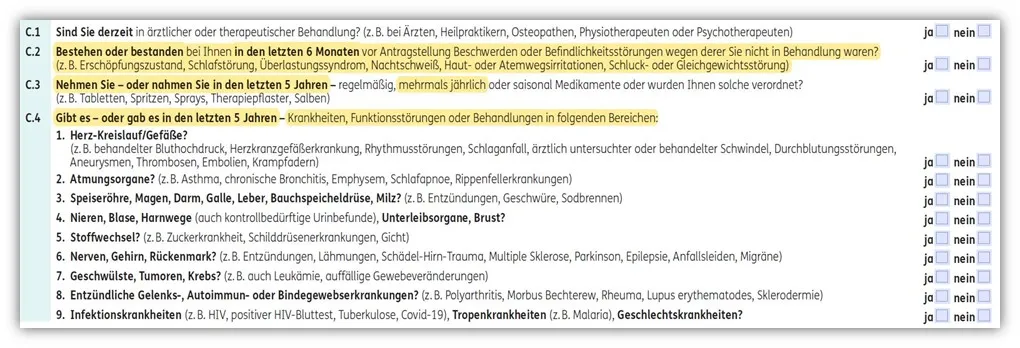

Doch es geht weiter mit den „ungünstig gestellten Gesundheitsfragen“ der ERGO. Die Frage C.4 birgt ebenfalls Risiken:

„Gibt es – oder gab es in den letzten 5 Jahren – Krankheiten, Funktionsstörungen oder Behandlungen in folgenden Bereichen:“

Auch bei dieser Frage musst du aufgrund deiner Krankheit oder Funktionsstörung nicht in Behandlung gewesen sein. Ein angeborener Herzfehler oder eine Depression, welche seit mehr als 5 Jahren nicht mehr behandelt wird, aber dennoch besteht, muss in diesem Fragenblock auch angegeben werden.

ERGO Risikolebensversicherung Gesundheitsfragen, Frage C.4 zu Krankheiten, Funktionsstörungen oder Behandlungen

ERGO Risikolebensversicherung Gesundheitsfragen, Frage C.4 zu Krankheiten, Funktionsstörungen oder Behandlungen

Die letzte Frage in unserer Betrachtung der ERGO ist die Frage C.6:

„Bestehen – oder bestanden bei Ihnen in den letzten 10 Jahren – Krankheiten, Störungen oder Beschwerden der Psyche?“

Wie wir finden, sehr schwammig formuliert, und du wirst wieder zu einer Eigendiagnose gezwungen. Diese Fragen können unserer Erfahrung nach nur die wenigsten „sauber“ mit „nein“ beantworten. Ausführlich haben wir uns den Gesundheitsfragen der ERGO Versicherung in einem Blog-Artikel gewidmet.

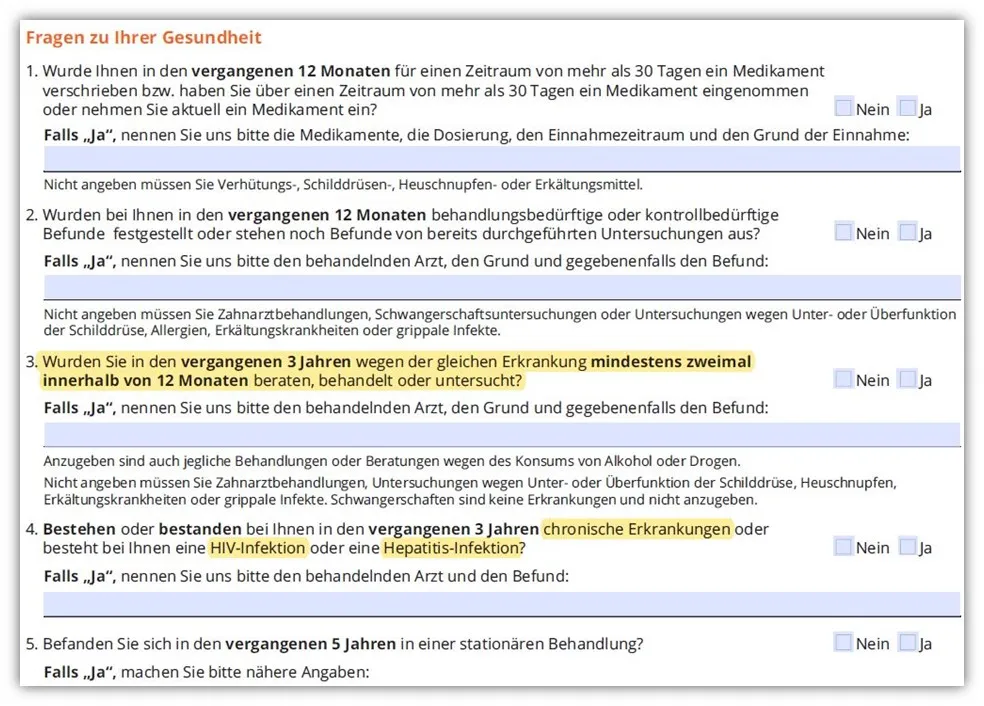

Schauen wir uns hingegen die Gesundheitsfragen der Dortmunder Versicherung an, so wird der Unterschied der Qualität der Fragen schnell deutlich.

Vergleich der Gesundheitsfragen der Dortmunder Risikolebensversicherung, Fokus auf klare Formulierungen

Vergleich der Gesundheitsfragen der Dortmunder Risikolebensversicherung, Fokus auf klare Formulierungen

Hier wird bei Frage 3 nach „Erkrankungen“ gefragt, aufgrund dessen man „beraten, behandelt oder untersucht“ wurde. Man muss also bei einem Arzt oder Therapeuten gewesen sein. Hinzu kommt, dass man aufgrund der gleichen Erkrankung mindestens zweimal innerhalb von 12 Monaten beim Arzt gewesen sein muss. Eine sehr gut ausformulierte Fragestellung ohne viel Interpretationsspielraum, wie wir finden.

Die Frage 4 ist hingegen ein wenig schwammig formuliert. Diese ist jedoch auf 3 Jahre eingegrenzt und betrachtet lediglich chronische Erkrankungen, HIV-Infektionen oder Hepatitis-Infektionen. Die Dortmunder taucht im Test leider gar nicht auf, denn der Beitrag ist nicht unter den günstigsten zu finden. Viele sind sich der Tragweite der Gesundheitsfragen vermutlich nicht bewusst, doch die wahrheitsgemäße Beantwortung der Gesundheitsfragen ist das Fundament einer Risikolebensversicherung. Sie entscheidet oftmals, ob die Versicherungssumme ausgezahlt wird oder auch nicht.

Von daher können wir nicht so richtig nachvollziehen, weshalb den Gesundheitsfragen im Testbericht der besten Risikolebensversicherung Stiftung Warentest so wenig Aufmerksamkeit geschenkt wird. Wenn du dir bei der Beantwortung der Gesundheitsfragen unsicher bist, dann solltest du deine Patientenakte einholen. Im folgenden Abschnitt kommen wir auf die sogenannte anonyme Risikovoranfrage zu sprechen, die wir in fast allen Fällen mit unseren Interessenten durchführen, um eine fundierte und sichere Entscheidung zu ermöglichen.

4. Anonyme Risikovoranfrage und die Speicherung sensibler Daten

Im Testbericht aus dem Jahr 2020 wurde noch der wichtige Hinweis gegeben, dass man bei Vorerkrankungen und bei einer sogenannten anonymen Risikovoranfrage einen erfahrenen Versicherungsmakler konsultieren sollte. Von einer anonymen Risikovoranfrage ist im aktuellen Bericht aus 2023 nichts mehr zu lesen. Das erweckt den Anschein, dass der überwiegende Teil der Personen keine Vorerkrankungen hat oder das Fachwissen eines Versicherungsmaklers besitzt.

Liest man sich die Online-Kommentare unter dem Bericht durch, so wird deutlich, dass auch dieser Punkt von der „Finanztest-Community“ kritisiert wird. Ein solcher Musterkunde ohne Vorerkrankungen und mit dem notwendigen Versicherungswissen ist nur selten bis gar nicht vorzufinden.

Doch was ist eine solche anonyme Risikovoranfrage? Bevor wir dir die Bedeutsamkeit und Vorgehensweise näherbringen, üben wir im ersten Schritt aber noch mal Kritik an der Empfehlung aus dem Bericht der Finanztest. Im Beitrag wird der Hinweis gegeben, dass ein Vergleichsrechner auf einer Internetplattform kein verbindliches Angebot darstellt.

„Das bekommen Interessierte vom Versicherer erst nach der Risikoprüfung zugeschickt.“

Gut, denkt man sich, dann gebe ich alle meine Gesundheitsangaben beim günstigsten Versicherer an und warte einfach auf das Ergebnis der Risikoprüfung. Sollte mich die Versicherung nicht nehmen wollen, dann frage ich einfach die nächstgünstigste Versicherung an. Ein solches Vorgehen kann aber fatale Folgen für deinen Versicherungsschutz haben.

Gibst du deine persönlichen Daten und Vorerkrankungen an und das Ergebnis der Risikoprüfung ist eine Ablehnung oder ein Risikozuschlag, kann es zu einer Speicherung deiner Daten in der sogenannten Wagnisdatei der Versicherer kommen. In dieser Datei können alle angeschlossenen Versicherer für einen gewissen Zeitraum einsehen, ob beispielsweise ein Antrag einer Person zu erschwerten Bedingungen angenommen oder sogar abgelehnt wurde. Wenn du nun einen erneuten Antrag bei einer anderen Gesellschaft stellst, kann es vorkommen, dass diese eine Abfrage der Wagnisdatei durchführt. Dort kann sie die Information bekommen, dass es bereits eine Ablehnung in der Vergangenheit gab. Was die Versicherung mit diesen Infos macht und ob sie dich bei bestimmten Ablehnungen immer noch annimmt oder bereits voreingenommen ist, bleibt unbeantwortet und liegt im Ermessen des jeweiligen Versicherers.

Genau hier setzt die anonyme Risikovoranfrage an. Kurz gesagt, handelt es sich dabei um eine Anfrage an die entsprechende Versicherung, ob diese dich unter den angegebenen Umständen (Vorerkrankungen, Alter, Hobbys, Beruf etc.) annehmen würde. Deine persönlichen Angaben wie Name, Adresse etc. werden dabei anonymisiert. Das ist von großer Bedeutsamkeit. Durch die Anonymisierung deiner persönlichen Angaben kann keine Verbindung zu dir hergestellt werden und demnach keine Speicherung der Daten erfolgen, was die Suche nach der besten Risikolebensversicherung Stiftung Warentest deutlich sicherer macht.

Eine solche anonyme Risikovoranfrage kannst du nur über einen Versicherungsmakler wie uns machen. Schreibe uns dafür gerne eine Mail (info@gn-finanzpartner.de) oder nutze unser Kontaktformular. Eine kompetente Beratung stellt sicher, dass du den bestmöglichen Schutz erhältst, ohne Risiken einzugehen, die deinen zukünftigen Versicherungsschutz beeinträchtigen könnten.

5. Medizinische Risikoprüfung – Risiken nicht ausreichend betrachtet

Auch die Risiken einer medizinischen Risikoprüfung wurden unserer Meinung nach deutlich verharmlost und gar nicht näher betrachtet, sondern als „normal“ hingenommen. Im Testbericht wird erwähnt, dass ab einer bestimmten Versicherungssumme, teilweise schon ab 200.000 €, eine sogenannte medizinische Risikoprüfung notwendig ist. Ohne dem Thema eine größere Bewandtnis zuzuschreiben, wird hier Folgendes empfohlen:

„Ab bestimmten Versicherungssummen nehmen sie eine medizinische Risikoprüfung vor und lassen sich den Gesundheitszustand ärztlich bescheinigen.“ (S. 84, Finanztest 2/2023)

Nun muss man wissen, dass eine solche medizinische Risikoprüfung nicht nur Vorteile hat, sondern mit zahlreichen Risiken verbunden sein kann. Bei einer solchen Untersuchung wirst du genauestens durchleuchtet. Dadurch können im schlimmsten Fall Erkrankungen ans Tageslicht kommen, die dir unter Umständen vorher nicht bekannt gewesen sind. Es müssen dabei gar nicht Erkrankungen wie ein zufällig entdecktes Krebsleiden oder dergleichen sein, sondern bereits vermeintlich „harmlose“ Befunde können dir schon zum Verhängnis werden. Werden beispielsweise erhöhte Blut- oder Leberwerte diagnostiziert, so sind diese im Antrag der Risikolebensversicherung anzugeben. So kann es vorkommen, dass du nach der medizinischen Gesundheitsprüfung „kränker“ bist als vorher.

Je nach Schwere der Diagnosen verspielst du dir eventuell den Abschluss deiner Risikolebensversicherung. Hier spielt auch wieder das Thema der Datenspeicherung und der sogenannten Wagnisdatei eine Rolle. Durch eine medizinische Risikoprüfung wird der Versicherung dein Gesundheitszustand bescheinigt. Eine anonyme Voranfrage wird dabei nicht vollzogen. Das kann im schlimmsten Fall dazu führen, dass du dir neben deiner RLV auch den Schutz für deine zukünftige Berufsunfähigkeitsversicherung „verspielst“, wenn du diese noch nicht abgeschlossen hast.

Im Artikel bleibt auch eine Alternative unberücksichtigt, die wir mit unseren Kunden bei hohen Versicherungssummen in sehr vielen Fällen nutzen, um die Beste Risikolebensversicherung Stiftung Warentest ohne solche Risiken zu finden. Dabei spielt die Aufteilung der Versicherungssumme auf 2 Verträge, um die Medizinische Risikoprüfung zu „umgehen“, eine sehr große Rolle.

Da wir Anfragen aus dem gesamten Bundesgebiet erhalten, kommt es nicht selten vor, dass Personen aus München, Stuttgart, Frankfurt oder Hamburg ihre Immobilienfinanzierung absichern möchten. In diesen Gebieten liegen die Haus- oder Wohnungspreise und der entsprechende Absicherungsbedarf schnell mal bei deutlich mehr als 600.000 €. Ab einer Summe von mehr als 600.000 € ist bei fast allen Versicherungen eine medizinische Risikoprüfung notwendig. Wenn du dich für eine höhere Versicherungssumme interessierst, lies dir gerne unseren Bericht hinsichtlich der Untersuchungsgrenzen der einzelnen Versicherer durch. Am Ende des Artikels zeigen wir dir die Risiken und Beispiele aus unserer Beratungspraxis, wie wir mit den Risiken umgehen. Wir können dir auch bei Fragen zur lebensversicherung huk24 behilflich sein.

6. Verbundene Leben, Erbschaftssteuer und bestimmte Berufsgruppen: Fehlerhafte Aussagen

Im Bericht der Stiftung Warentest wurde unter anderem von der Über-Kreuz-Versicherung berichtet. Diese haben wir ausführlich in einem unserer Blog-Beiträge thematisiert und findet bei einem Großteil unserer Kunden Anwendung. Diese Form der Absicherung ist aus erbschaftsteuerlicher Sicht hochinteressant, denn bei geschickter Gestaltung fällt diese nicht an.

Anders sieht es bei einer weiteren Gestaltungsform einer Risikolebensversicherung aus: Die sogenannte verbundene Lebensversicherung. Diese können Paare ebenfalls vereinbaren. Dabei sind zwei Versicherte in einem Vertrag gemeinsam veranlagt. Verstirbt einer, so wird an den anderen die Versicherungssumme ausgezahlt.

Die Stiftung Warentest/Finanztest kommt im Todesfall einer Person bei der „verbundenen Leben“ zu folgendem Schluss:

„Erbschaftsteuer wird nicht fällig.“

Wir sind zwar keine Steuerberater, aber dieser Sachverhalt ist uns neu und unserer Ansicht nach fehlerhaft. Wir sind der Meinung, dass bei einer Risikolebensversicherung auf verbundene Leben Erbschaftssteuer anfällt, und zwar auf die Hälfte der Versicherungssumme, wenn zwei versicherte Personen im Vertrag hinterlegt sind. Eine genaue rechtliche und steuerliche Beratung ist hier unerlässlich, um keine Nachteile zu erleiden.

Mit einer weiteren Aussage können wir ebenfalls recht wenig anfangen und fragen uns, woher die Informationen stammen:

„Manchen Personen wird aufgrund ihres Berufs oft kein Vertrag angeboten, der bis Rentenbeginn reicht, so etwa bei Handwerkern und Bauarbeitern.“

Diese Aussage können wir nicht bestätigen und haben trotz größter Mühe nicht nachvollziehen können, aus welchem Grund Handwerker keine Risikolebensversicherung bis zum Rentenalter abschließen können sollten. Es mag individuelle Risikobewertungen geben, die zu höheren Beiträgen führen, aber eine pauschale Ablehnung einer Laufzeit bis zum Rentenbeginn aufgrund des Berufs ist uns in dieser Form nicht bekannt und spiegelt nicht unsere Erfahrungen wider. Solche Aussagen können unnötig verunsichern und von der Suche nach der besten Risikolebensversicherung Stiftung Warentest ablenken.

7. Fazit: Mehr als nur der Preis zählt

Wie du feststellen kannst, sind wir mit der Qualität des Testberichts der Stiftung Finanztest nicht ganz zufrieden. Uns fehlen stellenweise wichtige Hinweise für die Verbraucher. Vielleicht könnte der nächste Testbericht der Stiftung Finanztest ein wenig mehr auf die Risiken und die saubere Aufarbeitung der Gesundheitsfragen abzielen, als lediglich eine Art Vergleichsrechner darzustellen, die es zuhauf im Internet gibt.

Der Artikel könnte dann statt „Angehörige gut und günstig absichern“ besser „Angehörige gut und richtig absichern“ lauten.

Schaut man sich die Kommentare unter dem Bericht an, so drehen sich viele Fragen um die individuellen Vorerkrankungen. Kritisieren möchten wir an der Stelle noch einmal, dass diesem Thema deutlich zu wenig Aufmerksamkeit geschenkt wurde. Auch der Hinweis, dass bei bestimmten Ereignissen eine Risikolebensversicherung mit verkürzten Gesundheitsfragen abgeschlossen werden kann, fehlt uns im Beitrag. Der Artikel erweckt den Anschein, dass ein Abschluss sehr simpel ist und auch im Grunde genommen jeder einfach einen Vergleichsrechner nehmen sollte und dann auf der entsprechenden Seite der Versicherung seine Gesundheitsangaben macht und auf die Ergebnisse warten kann.

Auf mögliche Gefahren wird wenig hingewiesen. Man muss sich die Frage stellen, ob günstig auch immer gut bedeutet. Gerade bei einer solch wichtigen Versicherung wie der Risikolebensversicherung ist der richtige Schutz entscheidend, nicht nur der niedrigste Preis.

Wenn dir unsere Ansichten und das Vorgehen gefallen, dann schreib uns gerne eine Mail mit deinem Anliegen (info@gn-finanzpartner.de) oder nutze unser Kontaktformular.

Dir entstehen bei unserer Beratung keine zusätzlichen Kosten – die Anbieter und Beiträge sind bei uns genau so hoch wie auf den bekannten Vergleichsrechnern wie Check24 etc. Der Unterschied liegt nur darin, dass du bei einem Online-Abschluss in Eigenregie auf eine Beratung von einem Experten verzichtest. Ein Experte hilft dir, die für dich beste Risikolebensversicherung Stiftung Warentest zu finden und dabei alle individuellen Faktoren zu berücksichtigen.

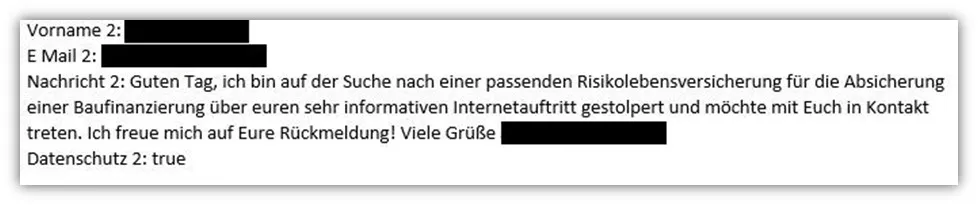

Im Folgenden zwei Beispiele, wie uns Anfragen erreichen:

Beispiel einer Kundenanfrage zur Risikolebensversicherung mit Bezug auf Stiftung Warentest

Beispiel einer Kundenanfrage zur Risikolebensversicherung mit Bezug auf Stiftung Warentest

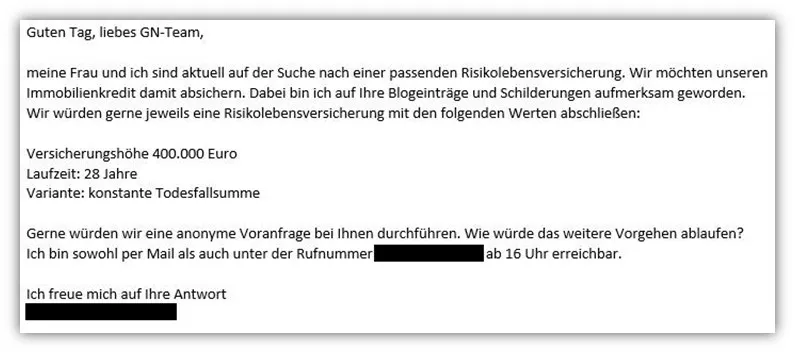

Weiteres Beispiel einer Kundenanfrage zur Risikolebensversicherung und Beratungsbedarf

Weiteres Beispiel einer Kundenanfrage zur Risikolebensversicherung und Beratungsbedarf

Wir freuen uns auf deine Nachricht!